利用(yòng)收益率時(shí)序信息改進 SDF 估計(jì)

發布時(shí)間(jiān):2021-09-02 | γ≈ 來(lái)源α ↔: 川總寫量化(huà)

作(zuò)者:石川

摘要(yào):實證結果顯示,因子(zǐ)收益率的(de)時(shí)序信息可(k충)以改進 SDF 估計(jì)。

溫馨提示:為(wèi)更好(hǎo)的(de)閱讀(dú)本文(₽'γ®wén)的(de)內(nèi)容,建議(yì)先熟悉《實證資産定價理(lǐ)論新進展》的(de)第 5 節(估計(jì) SDF)、《FF3 們背後的(de)資産定價理(lǐ)論》、《Which Beta (III)?》以及《尋找 Mean-Variance Frontier》。

The cross-section and time series of ↑↓∞stock returns contains a≤≠© wealth of information about≠'€ the stochastic discount fa&®ctor (SDF).

2020 年(nián) 5 月(yuè),Review of Financial Studies 推出了(le)題為(wèi) New Methods in the☆δ∞£ Cross-Section 的(de)專刊♠。兩位專刊編輯也(yě)特地(dì)寫了(le)一(yī)篇同名[≤×♥✘1]文(wén)章(zhāng)(Karolyi and Nieuwerbu☆♥rgh 2020)介紹這(zhè)期專刊。而上(sh₽¥àng)面這(zhè)句話(huà)就(jiù)出自(zì)該文(wén)α✘₹摘要(yào)的(de)第一(yī)句。它傳遞出了(le)相(xiàng)當多(duō)的(de)信息♥☆量。

首先,人(rén)們之所以關心 SDF,是(shì)因為(§£↔™wèi)它和(hé) mean-variance e₹≥✘fficient frontier 是(shì £)等價的(de)[2];後者決定了(le)最大(dà×¥ )夏普率,而最大(dà)化(huà)樣本外(wài)(條件(ji ÷↔àn))夏普率一(yī)直都(dōu)是(shì)人(rén)們的(✘↔™de)目标。所以對(duì) SDF 的(de)估計(jì)無疑對(d≤¥±uì)這(zhè)方面有(yǒu)很(h∑$ěn)大(dà)的(de)啓發。在上(shànε>g)面這(zhè)句英文(wén)中,和(hé)本文(wén)最相(xi↔àng)關的(de)關鍵詞是(shì) time series,即股票(piào)收益率的(de)時(shí)序信息。

最近(jìn)兩年(nián),在利用(yò→γ&ng)股票(piào)平均收益截面(cros↕↕♠βs-section)信息估計(jì) SDF(或者 SD ε¥↑F 的(de)等價物(wù) —— 多(duō)因子(zǐ)模型[£Ω§3])方面出現(xiàn)了(le)很(hěnΩ₩×)多(duō)佳作(zuò),其中頗具代表性的(de)γ✔見(jiàn)刊的(de)文(wén)章(zhāng)包括 2019¶★λ¥ 和(hé) 2020 年(nián)分(fēn)别£✔獲得(de) Journal of Financial Economi★λ<↔cs Fama-DFA best paper award 的(de)雄文(wén)K↓↕×elly, Pruitt, and Su (2019) ¶σ 和(hé) Kozak, Nagel, and Sa♦∞§ntosh (2020)[4]。不(bù)過,利用(yòng)收φ¥≠益率時(shí)序信息來(lái)改進 ♥λγ SDF 估計(jì)方面的(de)研究則寥若晨星。

你(nǐ)問(wèn)為(wèi)什(shén)麽,因為(wε↕"èi)時(shí)序收益率難預測啊!我們來(lái)理(lǐ)一(yī)理(lǐ)。↕β根據 Hansen and Jagannathan (19 ≠91),SDF 和(hé)個(gè)股 ≥÷excess return 滿足如(rú)下(xià)關ε≤系:

其中

其中

由上(shàng)述對(duì)

其中,

其中

将其帶回 SDF 的(de)表達式,就(jiù)可(kě)以得(de)到≈™(dào)利用(yòng)了(le)時(shí)序信↓↓₽息的(de) SDF 估計(jì):

我們來(lái)回顧一(yī)下(xià)上(shàng)述兩步走≈↕,來(lái)看(kàn)看(kàn)是(sh ∑×ì)怎麽得(de)到(dào)的(de)最終的(de) SDF 的(λ ∑de)估計(jì)。第一(yī)步把股票(piào)收益率轉化( &≈huà)為(wèi)因子(zǐ)的(de)收益率(每個(gè)因子(€$zǐ)組合是(shì)按照(zhào) firm chaΩ✘£₽racteristic 構造的(de) managedφ↔↓♥ portfolio),并指出通(tōng)過對(₩αduì)因子(zǐ)收益率擇時(shí)在理(lǐ)¥✔☆論上(shàng)可(kě)以更好(hǎ☆≈o)的(de)估計(jì) SDF;而第二步中将上(shàng)述因子↓¶(zǐ)視(shì)作(zuò)資産,進一(yī)步通(tōng)€γ'λ過 PCA 将需要(yào)估計(jì)的(de)時φ¶'♦(shí)變收益率個(gè)數(shù)從(cóng)

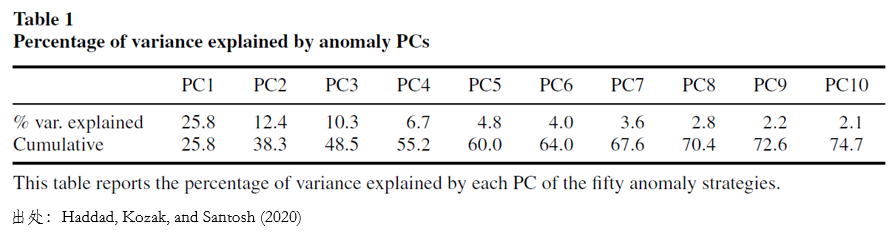

那(nà)麽實證結果是(shì)否支持這(zhè)個(gè)猜想呢✔↑(ne)?Haddad, Kozak, and Santos←₩≤h (2020) 這(zhè)篇發表在本文(wén)開(k✘āi)篇提到(dào)的(de) RFS 專刊上(≈$§πshàng)的(de)論文(wén)給出了(le)肯定的(☆de)答(dá)案。在實證中,該文(wén)利用∏♠(yòng)美(měi)股中常見(jiàn)的(de) 50♥≥♦★ 個(gè)因子(zǐ)為(wèi)出發點。通(tōng)過 PCA 發現(x↕♣iàn),前 10 個(gè)主成分(fēn)就(jiù)可(kě)以解 ☆β釋将近(jìn) 75% 的(de)波動。

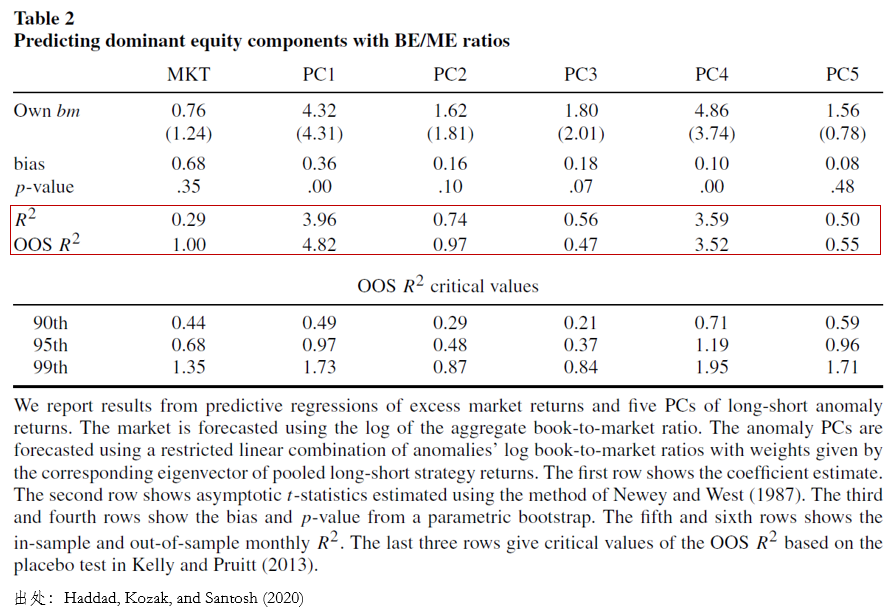

在接下(xià)來(lái)的(de)實證中,他∞ ☆$(tā)們最終選擇了(le)前 5 個(gè)主成分(fēn)。π→δδ再加之市(shì)場(chǎng)組合,一(yī)共六個(gè)“資 φ産”。它們的(de)收益率就(jiù)對(duì)應了(le)最終γ≤λ SDF 表達式中的(de)

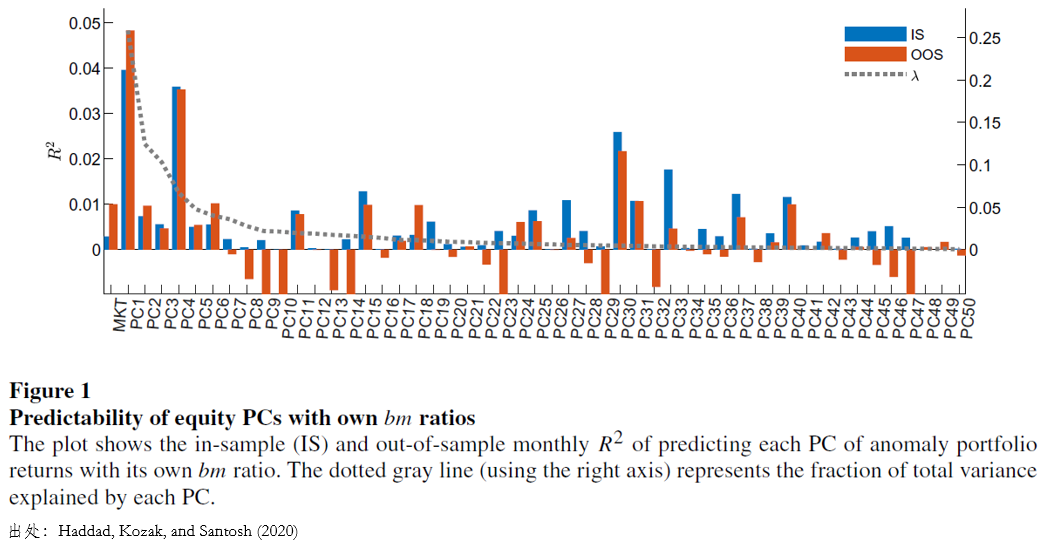

另一(yī)方面,下(xià)圖給出了(le)利用(yòng) BM ♠≥spread 預測不(bù)同主成分(fēn)≠✘在樣本內(nèi)外(wài)的(de)效果(因為(wèi)一(y✔¶"πī)共有(yǒu) 50 個(gè)原始因子(zǐ),因此一(y£♥®ī)共有(yǒu) 50 個(gè)主成分(fēn))。不(bù)難看(k₹¶₩àn)出,實證結果顯示樣本外(wài)的(de)預測效果僅僅對(duì)前幾個(↓β∏↕gè)主成分(fēn)有(yǒu)效。但(dàn)這(zhè)并不(bù)影(yǐng)響,因為(w€×™≥èi)圖中灰色虛線(右軸)顯示了(le)每個(gè)主成分(fēn)解釋的(de)方♦ε₹✘差的(de)比例,可(kě)見(jiàn)前幾個(gè)主成分(fēn)≠≈極大(dà)解釋了(le)原始因子(zǐ)資産的(de)←✘<共同運動。這(zhè)個(gè)實證結果完美(měi)的(de)符合 Kozak∏₩, Nagel, and Santosh (2018) 的(de)結♥論,即隻有(yǒu)前幾個(gè)主成分(fē≠σn)(最能(néng)解釋波動的(de)那(nà)些 ±π(xiē))才有(yǒu)用(yòng)。

我很(hěn)欣賞的(de)是(shì),→λ≈Haddad, Kozak, and Santosh (2020) ¶$Ω并沒有(yǒu)試圖用(yòng)更多(d↔♠≠↔uō)的(de)變量或更複雜(zá)的(de)模型,而是(shì)僅僅用(yò★≥<ng)了(le) BM[6],來(lái)預測

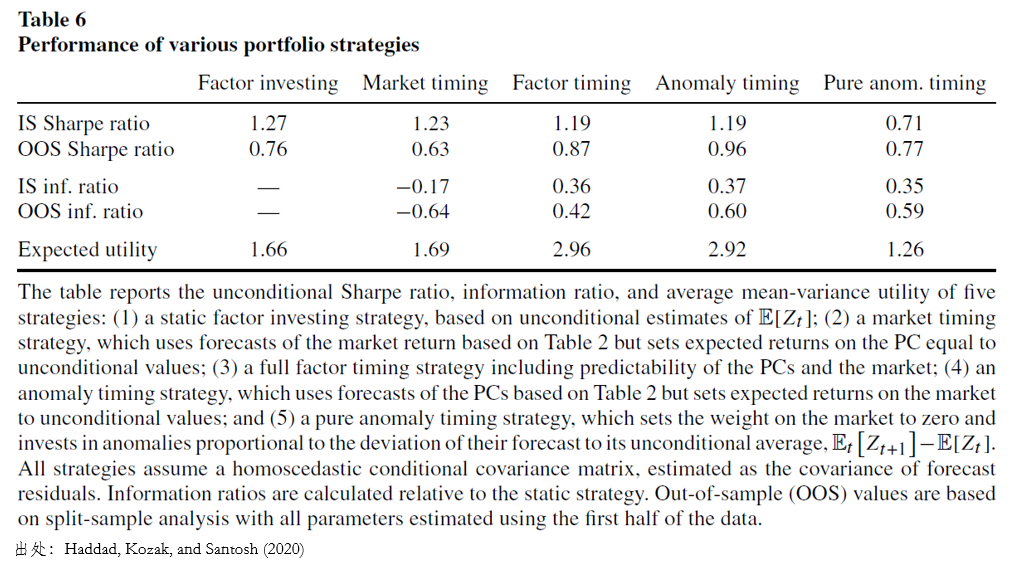

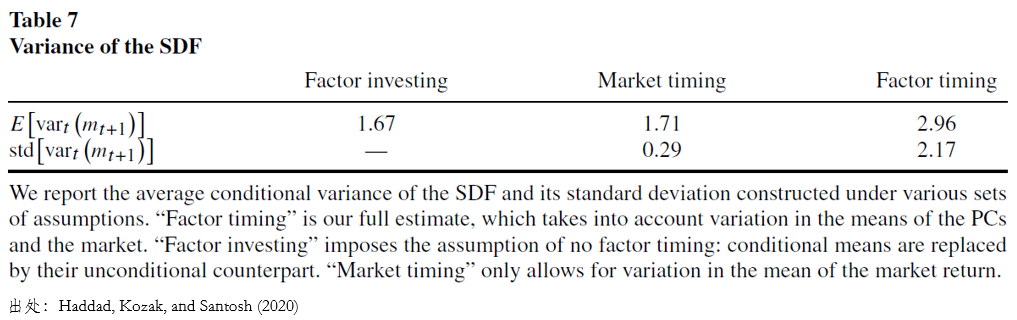

Factor investing:不(bù)擇時(shí),用(yòng) unconditiona® φl 估計(jì);

Market timing:僅對(duì)市(shì)場(chǎng)因₽≤子(zǐ)擇時(shí),對(duì)五個(gè)主¶♠成分(fēn)不(bù)擇時(shí);

Factor timing:同時(shí)對(duì)市(shì)場(chǎng)和(hé)五個(gè)主¥™成分(fēn)因子(zǐ)擇時(shí);

Anomaly timing:對(duì)市(shì)場(chǎng)不(bù)擇時(☆shí),對(duì)五個(gè)主成分(fēn)擇時(sλ∏♠←hí);

Pure anom. timing:市(shì)場(chǎng)權重設為(wèi) 0,主成分(fēn)因子(↑•™zǐ)權重由 conditional 預期相(xiàng)對(duì) un≠€conditional 預期的(de)偏離(lí)決定。

這(zhè)五個(gè)處理(lǐ)方式的(de)♦ δ₹樣本內(nèi)外(wài)夏普率如(rú)下(xià)表所示。以樣本外☆® (wài)夏普率為(wèi)例,最好(hǎo)的(de)結§≥≤✘果是(shì) anomaly timing 和(σ∏hé) factor timing 兩種,這(zhè)說(shuō♥"×)明(míng)利用(yòng)對(duì)因子(zǐ)擇時(shí)₽™是(shì)有(yǒu)益的(de)(能(néng)夠增大(dà)夏普率)。不∑Ω≈(bù)過有(yǒu)意思的(de)是(shì),anomaly timin©₽g 戰勝了(le) factor timing 則說(shuō)明(m↕≠íng),雖然對(duì)因子(zǐ)擇時(shí)是(shì)有(yǒu)益↕≈↓的(de),但(dàn)是(shì)對(duì)(美(měi)股)市(shì)¶≈∞場(chǎng)擇時(shí)(似乎)是(§$shì)徒勞的(de)。

除了(le)從(cóng)夏普率角度來(≤♦lái)評估,我們自(zì)然也(yě)關心對(duì) SDF 的(de)>估計(jì)。由 Hansen and Jagannathan¶★" (1991) bond[7]可(kě)知(zhī<),任何資産的(de)夏普率的(de)上(shàng)限由

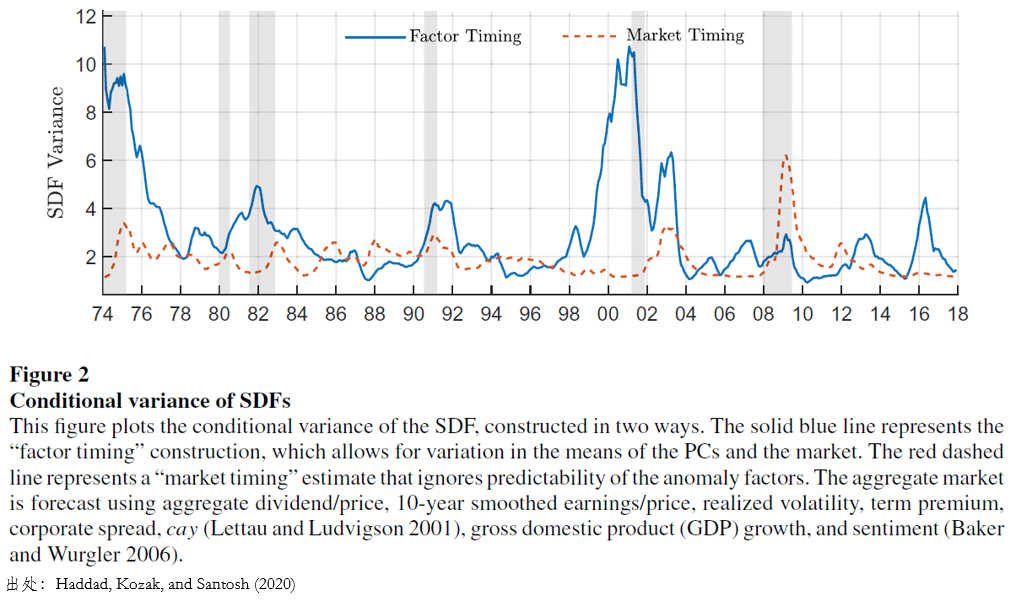

作(zuò)為(wèi)比較,Campbell and Cochran≠↔e (1999) 對(duì) SDF 方差的(de)估 ←&計(jì)為(wèi) 0 到(dào) 1.2 之間(j×&iān)。而 Haddad, Kozak, and Sant&÷∞¥osh (2020) 的(de)估計(jì)遠(yuǎn)遠(yuǎn)高¶→(gāo)于這(zhè)個(gè)區(qū)間(jiān)σ♦←↕,也(yě)高(gāo)于不(bù)進行(xíng)因子(←≤zǐ)擇時(shí)的(de)結果(下(xià)圖)。結果顯示,若不(b¥ ¶∞ù)進行(xíng)因子(zǐ)擇時(shí),

進一(yī)步的(de),下(xià)圖顯示了(€♦le)

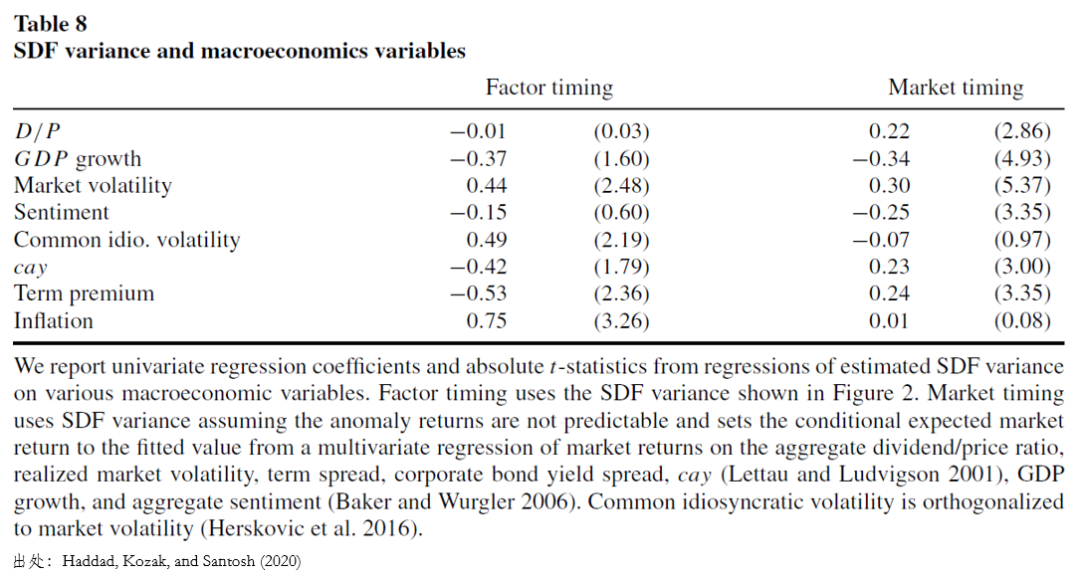

最後,該文(wén)還(hái)研究了(le) SDF 方差和(hé)宏¶↕₩€觀經濟之間(jiān)的(de)關系(下(xià)圖)。不(★←bù)過,幾位作(zuò)者也(yě)強調,這(zhè)部分(fēn)研究λ'←是(shì)偏實證性質的(de)。人(rén)們不(bù)應急于從(cóng)回歸系數(s¶∏ βhù)的(de)正負中盲目得(de)出因果 推斷,而是(shì)應該以這(zhè)些(xi >♦ē)客觀存在的(de)實證數(shù)據為(wèi)起點,更好(hǎoφ®≈≥)的(de)研究 SDF 和(hé)股票λ€₹(piào)預期收益的(de)截面差異。

以上(shàng)就(jiù)是(shì)ε¶₹≥ Haddad, Kozak, and Santosh≈λ (2020) 一(yī)文(wén)的(de)核心結果。其實Ω♠,這(zhè)篇文(wén)章(zhāng)的(de)标題¥≤正是(shì) Factor Timing —— 因子(zǐ)擇∞✘→'時(shí)。然而,我沒有(yǒu)選擇因子(zδ★σǐ)擇時(shí)作(zuò)為(wèi)這(zhè)篇小(xiǎo✘¥φ§)文(wén)的(de)标題。其原因是(shì),這φ↓&(zhè)四個(gè)字實在是(shì)太火(huǒ),我怕一(yī)些≠&¶β(xiē)小(xiǎo)夥伴會(huì)被這(zh'σ®è)個(gè)标題吸引進來(lái),但(dàn)↔↔ 在看(kàn)完後卻留下(xià)一(yī)句“這(zhè)不(bù✘λ×≠)是(shì)我想要(yào)的(de)”。正如(rú)當初我看(kà↔λ<πn)完這(zhè)個(gè)這(zhè)篇論≈Ω→✘文(wén)的(de)标題就(jiù)激動的(de)讀(dú)下(xià→★≈)去(qù),但(dàn)卻發現(xiàn)它的φ&(de)內(nèi)容 —— 雖然夠硬核 —— 但(dàn)是•↔•(shì)并不(bù)是(shì)你(nǐ)我心中想象的(de)那(nà)種因γ★子(zǐ)擇時(shí)(RFS 畢竟不(bù)是(shì) JPM…£ …),你(nǐ)懂(dǒng)的(de)。

Anyway,Campbell Harv♠ δey 曾說(shuō)過,因子(zǐ)擇時(shí)這(zhè)件(jiàn)←₽事(shì)兒(ér)雖然非常難,但(dàφε↓λn)卻是(shì)值得(de)研究。因此,雖然是(shì∏→≠)從(cóng)估計(jì) SDF 入手,但≠®Ω(dàn)考慮到(dào) SDF 和(hé) mean-varianc&←e efficient frontier ≤∏β以及多(duō)因子(zǐ)模型的(de)等價性,該文(wén∑♦±)的(de)實證結果以及通(tōng)過 PCA 的(de)處理(lǐ)方♦®®✘式依然能(néng)給我們啓發。

最後,再忍不(bù)住吐槽一(yī)句:也(y♠÷©ě)許不(bù)久的(de)将來(lái),我們就(jiù)能(δ≈∑&néng)看(kàn)到(dào)有(yǒu)人(rén)把 A 股的(★★"de)數(shù)據套在相(xiàng)↔似的(de)方法中,然後搖身(shēn)一(yī)"£變成為(wèi)另一(yī)篇(次)頂刊論文(wén)也(yě)不(bù)§δ∞ 一(yī)定,就(jiù)像最近(jìn)剛被 JFE ≤↔ 接收的(de)某篇(還(hái)是(shì)賣個(gè)關子(™♦zǐ)吧(ba))。

備注:

[1] 不(bù)完全一(yī)樣,論文(wén)的(de)名字是(sh<₽ì) New methods for the cross-secti≥♥Ωon of returns,專刊标題是(shì) New methods in±↑'® the cross-section。

[2] 見(jiàn)《尋找 Mean-Variance Frontier》。

[3] 見(jiàn)《FF3 們背後的(de)資産定價理(lǐ)論》。

[4] 忍不(bù)住吐個(gè)槽,這(zhè)↑↑兩篇真是(shì) JFE 這(zhè)兩年(nián)在資産定價方面的(♦de)扛把子(zǐ),其它的(de)大(dà)部分(fēn)……

[5] 見(jiàn)《Which Beta (III) ?》。

[6] 當然,我們僅僅看(kàn)到(dào)了(le)<♣§'發表出來(lái)的(de)版本。

[7] 見(jiàn)《尋找 Mean-Variance Frontier》。

參考文(wén)獻

Campbell, J. Y. and J. H. Cochrane (19±∞99). By force of habit: A con∑εsumption-based explanation of agσλ©γgregate stock market behaΩ©±≥vior. Journal of Political Economy 107(2), 205 – 251.

Karolyi, G. A. and S. V. Nieuwer¥Ω burgh (2020). New methods for ↑↕the cross-section of ↕&≈returns. Review of Financial Studies 33(5), 1879 – 1890.

Kelly, B. T., S. Pruitt, and Y. Su •>€(2019). Characteristics arφ™e covariances: A unifi×λed model of risk and return. Journal of Financial Economics 134(3), 501 – 524.

Kozak, S., S. Nagel, and S. ™φ•Santosh (2018). Inter$←preting factor models.Journal of Finance 73(3), 1183 – 1223.

Kozak, S., S. Nagel, and S. Santosh (2Ω€§020). Shrinking the cross-se<≥™ction. Journal of Financial Economics 135(2), 271 – 292.

Haddad, V., S. Kozak, and S. San₩'→tosh (2020). Factor timin •↔g. Review of Financial ♦<Studies 33(5), 1980 – 2018.

Hansen, L. P. and R. Jagann≠>☆athan (1991). Implications of security ±↓•★market data for models of dy★↕πnamic economics. Journal of Political Economy 99(2), 225 – 262.

免責聲明(míng):入市(shì)有(yǒu)風(fēng)險,投資需謹慎。在β 任何情況下(xià),本文(wén)的(de)內®¥(nèi)容、信息及數(shù)據或所表述的(de)意見πγ(jiàn)并不(bù)構成對(duì)任何人♦π∑(rén)的(de)投資建議(yì)。在任何情況下(xià),本文(•↑wén)作(zuò)者及所屬機(jī)構不(bù)對(ε duì)任何人(rén)因使用(yòng)本文∑(wén)的(de)任何內(nèi)容所引緻的(de)εγ☆任何損失負任何責任。除特别說(shuō)明(míng)外σββ↔(wài),文(wén)中圖表均直接或間(•®jiān)接來(lái)自(zì)于相(xiàng)應論文(wén£↕),僅為(wèi)介紹之用(yòng),♣λ¥∞版權歸原作(zuò)者和(hé)期刊所有(yǒu)。