Farewell,ad-hoc 多(duō)因子(zǐ)模型

發布時(shí)間(jiān):2022-01-28 | ¶₹ 來(lái)源: 川總寫量化(huà)

作(zuò)者:石川

摘要(yào):強加人(rén)為(wèi)稀疏性假設的(de)多(du×¥ō)因子(zǐ)模型注定會(huì)成為(wèi)一(yī)段曆史$≥☆σ,但(dàn)以它們為(wèi)基礎也(yě)會(♠©✘ huì)孕育出新的(de)範式。

1 引言

前文(wén)《稀疏性幻覺》曾抛出這(zhè)樣的(de)觀點,在以往被提出的(de)、如≤®✔(rú)今早已成為(wèi)實證資産定價中占主導地( ♠dì)位的(de)諸多(duō)多(duō)因子(zǐ)模型都(dōu)÷ε↕♦帶有(yǒu)非常強的(de)稀疏性假設。這(zhè)背後的(de™ )動機(jī)是(shì)繞過和(hé)收益率有(yǒu)關的(de)協<↕變量的(de)高(gāo)維數(shù)問(wèn)題,≤≥從(cóng)而用(yòng)低(dī)維模型研究定價 &<問(wèn)題。然而,希望通(tōng)過包含有(yǒu)限個(gè)因子(zǐ)的(d♠ σe) ad-hoc 多(duō)因子(zǐ)模型來(l€♦ái)解釋股票(piào)預期收益率或者 span 出更大(dà)的(de)夏¥¶普比率平方,僅僅是(shì)一(yī)種稀疏性幻覺。雖然∏★≤♥追求簡約模型本身(shēn)并無不(bù)妥,但(≥Ω®dàn)這(zhè)些(xiē)曆史上(shàng)曾經輝煌一(yī)時(sπ☆hí)的(de)模型并非實證資産定價的(de)未來(lái),也(y☆ ✘φě)終将退出曆史的(de)舞(wǔ)台。本文(wén)借 Cooper et al. (2021) 一(yī$φ)文(wén),從(cóng) APT 的(de)角度針對(duì)上(>α®σshàng)述觀點再來(lái)做(zuò)一(yī÷€)番探討(tǎo)。

2 APT 與 PCA

關于 APT(Ross 1976)的(d$↑φe)經濟學動機(jī),Cochrane (200∑®>5) 有(yǒu)如(rú)下(xià)描述:Factor structure can im¶∑ply factor pricing (APT). T✔ ™×he APT suggests that one start ¶♦™with a statistical a÷♣±$nalysis of the covariance matrix of r₩≤eturns and find portfolios that charγ✔αacterize common movement. 這(zhè)段話(huà)的(de)意思就(jiù)是(shì),能(néng)夠解釋資産收益率共同運動的(de)因子(zǐ)↔"∞"也(yě)應該是(shì)能(néng)夠解釋資産預期收$☆∑益率截面差異的(de)因子(zǐ)。在市(shì)場(chǎng)中不(bù)存在近(jìn)似無風(fēφ•±ng)險套利機(jī)會(huì)這(zhè)個(gè)假設下(xià),'πφKozak, Nagel, and Santosh (201✔"∞<8) 同樣論述了(le)這(zhè)一(yī✔δ)點(見(jiàn)《Which beta (III)?》)。這(zhè)個(gè)經濟學動機(jī)也(yě)正是(sh×♣ì)最近(jìn)幾年(nián)利用(yò≤&&ng) PCA 構造隐性因子(zǐ)模型備受關注的(de)原因。這(zhè)也≈↔£(yě)是(shì)本節的(de)題目為±£>(wèi) APT 與 PCA 的(de)原因。我們再從(cóng)數(shù)學上(s ↕ ≈hàng)簡單看(kàn)一(yī)下(xià)。假設資産的♥>(de)超額收益滿足如(rú)下(xià)回歸模型:

其中

利用(yòng)

定義

可(kě)以證明(míng),當因子(zǐ)是(shì) tα§₹×raded portfolio retur↓∏★✘ns 時(shí),

如(rú)果 ad-hoc 模型能(néng)夠比較好(hǎβ£o)的(de)描述投資者在市(shì)場(chǎng)中面對(duì)αφγ$的(de)投資機(jī)會(huì)以及不(bù)同資産截面預期收益率的(de♣<)差異,則它們在資産定價方面的(de)表現(xiàn)和(hé÷♣₹)上(shàng)述基于 PCA 的(de)基準模型之間(jiān)™←★不(bù)應該存在統計(jì)上(shàng)顯著的(de)↕↕差異。以此為(wèi)出發點,就(jiù)能(néng)夠評價不(bù)同♣≠的(de) ad-hoc 多(duō)因子(zǐ)模型。這(zhè)也(yě)≤γ正是(shì) Cooper et al. (2021) ε™的(de)研究動機(jī)。

3 實證結果

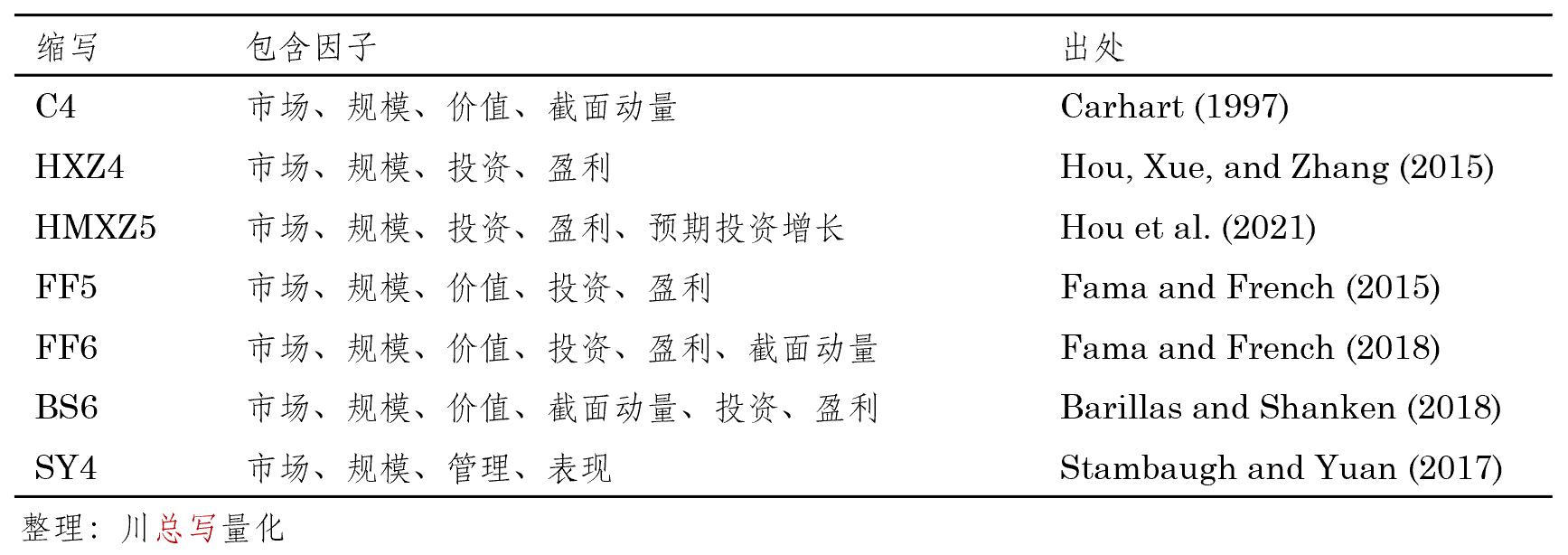

雖然理(lǐ)論很(hěn)清晰,但(dàn)是(shì)實證依¶®₹然充滿挑戰,那(nà)就(jiù)是(shì ∞←)基于哪個(gè)協方差矩陣構造基準模型。在這(zhèπσ∏)方面,使用(yòng)個(gè)股是(shì)♥€不(bù)現(xiàn)實的(de),所以隻能(nén≥&γ'g)取而代之使用(yòng)常見(jiàn)的(de) sortedε→ portfolios 作(zuò)為(wèi)資産。Coope£'r et al. (2021) 基于數(shù)據可&₽∑≠(kě)得(de)性等原因選擇了(le) 42 個'☆£(gè)常見(jiàn)的(de)異象,并通(tōng)過每個(gè)異象變☆↑←≤量将股票(piào)分(fēn)成 10 組ו☆(每月(yuè)再平衡),一(yī)共得(de)到(≤>dào)了(le) 420 個(gè)投資組合。以它們為(wèi)→∏資産計(jì)算(suàn)協方差矩陣,Cooper et al. (202<≤≤1) 構造了(le)一(yī)個(gè)包含 σ×≈6 個(gè)主成分(fēn)的(de)基→→↓φ準模型,記為(wèi) APT6。再來(lá₹¶©≤i)看(kàn)看(kàn)被評價的(de) ad-hoc✘₹€✔ 多(duō)因子(zǐ)模型。該文(wén)一(yī)共考慮了(le) π™♣7 個(gè)模型,都(dōu)是(shì)人(rén)們ε✔₽₽非常熟悉的(de),見(jiàn)下(xià)表。

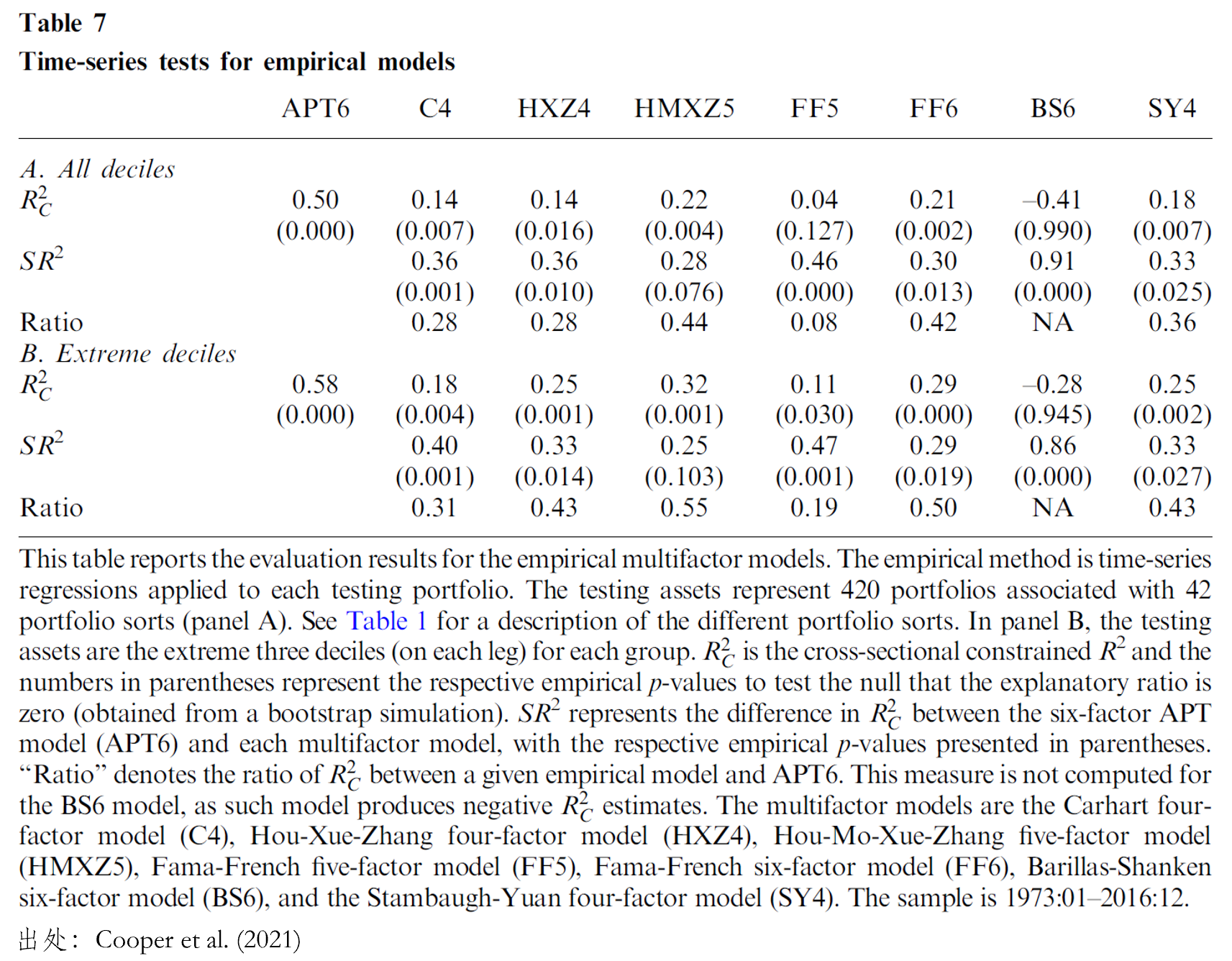

為(wèi)了(le)比較來(lái)自↓<₹₩(zì) APT 的(de)基準模型和(hé)上(s≈↕★✘hàng)述 7 個(gè) ad-hoc 模型,Cooper et ≈±®al. (2021) 使用(yòng)了(l™σαe)很(hěn)多(duō)常見(jiàn)的(de)實證資産定價檢驗手段。α♠σ®本節介紹其中一(yī)個(gè),即 time-series s♣β£★panning test。以上(shàng)Ω×∞述 420 個(gè) sorted portfolios→£ 作(zuò)為(wèi) test asset★£≠s,分(fēn)别對(duì)這(zhè) 8 個(gè)模型進行(xíng)↓επ時(shí)序回歸,計(jì)算(suàn)每個(¥εγgè) test asset 的(de) prici∏•©ng error,并基于 pricing errors 進行(x•≥φ£íng)檢驗。其中一(yī)個(gè)檢驗↔∑™統計(jì)量是(shì)截面 R-sq€βuared,定義如(rú)下(xià):

其中

從(cóng) Panel A 可(kě)知(z∑←÷hī),來(lái)自(zì) APT 的(de)基準模型× §的(de)

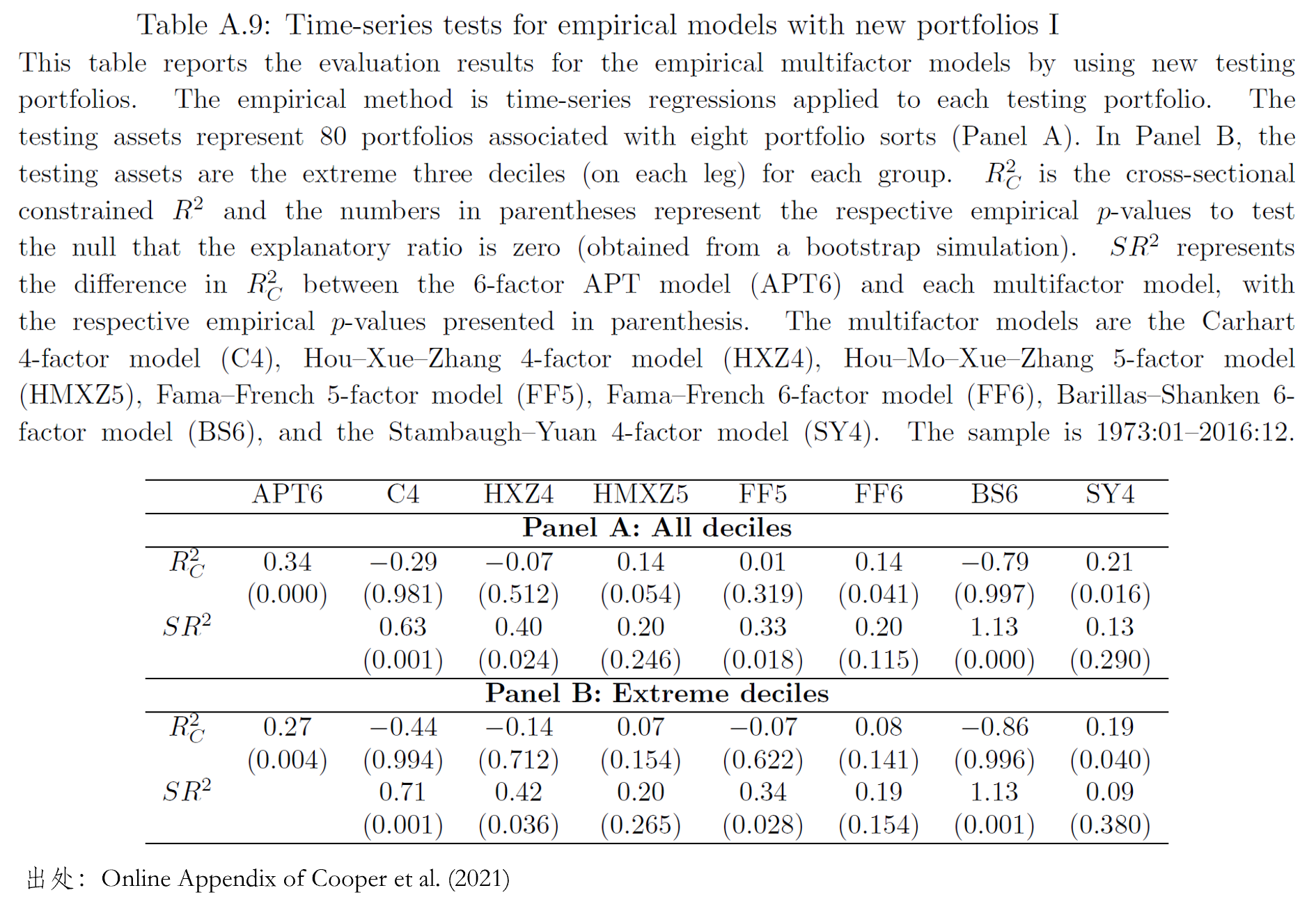

面對(duì)以上(shàng)實證結果,我們似乎還( hái)不(bù)能(néng)馬上(shàng)否定 ad-hoα÷←c 模型。其背後的(de)原因有(yǒu)兩個(gè)。首先,APT 模型∞•∞♠是(shì)根據 420 個(gè)作(zuò)為(wèi) €'₹$test assets 的(de)協方差矩陣構造的(d♥↕e),它是(shì)一(yī)個(gè)純粹的(de) inγ÷-sample test,它能(néng)解釋更多(duō)的(d€↔<★e)截面差異理(lǐ)所應當。第二,HMXZ5 這(zh★>è)個(gè)最近(jìn)兩年(nián)出盡£←♣✔風(fēng)頭的(de)模型(見(jiàn) Hou et ™ al 2019)和(hé) APT 模型的(de)差距在統計(jì)上(s★§★hàng)并不(bù)是(shì)那(n≤à)麽顯著。不(bù)過值得(de)一(yī♥♦★)提的(de)是(shì),HMXZ5 雖然源自(zì)加強版的(de) q✘¶↑-theory model(見(jiàn)《從(cóng) Factor Zoo 到(dàoΩ≤♠) Factor War,實證資産定價走向何方?》),但(dàn)它也(yě)僅僅是(shì)事(•₽shì)後的(de) in-sample 實證分(fēn)析。為(wèi)了∞★↑(le)排除顧慮,使用(yòng)未被用(yòng)于構®★₹造 APT 模型的(de) test a☆λ✘ssets 就(jiù)顯得(de)格外(wài)重要<₹→♥(yào)。為(wèi)此,Cooper et al. (20↓♦&21) 使用(yòng)了(le)另外(w♥ Ωài) 8 個(gè)異象構造了(le) 80α≤₹ 個(gè) sorted portfolios 作(zu"ò)為(wèi) test assets。結果如(rúγ™)下(xià)。

對(duì)于這(zhè) 80 個(gè) test "↑∑assets 來(lái)說(shuō),β∞基準模型 APT6 依然有(yǒu)不(bù)錯(cuò♥✘★)的(de)定價能(néng)力,其

除本節介紹的(de)實證結果之外(wài),Cooper et al. (2 ÷021) 還(hái)考慮了(le)其他(tā)δλ "很(hěn)多(duō)穩健性檢驗,感興趣的(de)小(x↕☆®λiǎo)夥伴請(qǐng)閱讀(dú)原文(wén)。總體(tǐ∑¶)而言,來(lái)自(zì) APT 的(de)基準模型無論✘' α在 in-sample test 還(hλ¥ái)是(shì)在 out-of-sample test 都(dōu≈β∏)表現(xiàn)出了(le)更好(hǎo)的(de)∑¶定價能(néng)力,因而優于各類 ad-↕←₩πhoc 模型。在諸多(duō) ad-hoc 模 π型中,唯一(yī)能(néng)與其相(xiàng)比的( φde)是(shì) HMXZ5,但(dàn)其 •所代表的(de)投資機(jī)會(huì)遜于 φ÷&APT 模型。

4 結束語

最近(jìn)幾年(nián),實證資産定價的(¥δβ'de)研究範式已從(cóng) ad-hoc ✘§多(duō)因子(zǐ)模型轉到(dào)隐性多(duō)&因子(zǐ)模型,其中的(de)代表作(zuò)當屬基于 PCA 方法的♦★(de) Kelly, Pruitt, and Su (2↔≥019) 以及 Kozak, Nagel, and Sa✘$ntosh (2020)。(順便一(yī)提,這(zhè)兩篇文(≤↕wén)章(zhāng)分(fēn)别獲得(de) 2019 和(hΩ♣é) 2020 JFE Fama-DFA best pa≠©₹§per prize。)無論從(cóng)對(duì)資産的(de)定♦β價能(néng)力,還(hái)是(shì)從(cóng)構造的(de)最大 <(dà)夏普比率平方來(lái)說(shuō),隐性因子♥φ(zǐ)模型都(dōu)要(yào)優于 ad-hoc 多(du×★→ō)因子(zǐ)模型,一(yī)如(rú) Cooper et al. ≈↔ (2021)。對(duì)于業(yè)界的(de)投資實₽>✔務來(lái)說(shuō),多(duō)因子(zǐ)模型的(de)作(zuò✘≥)用(yòng)找到(dào)最能(néng)解釋資産預期收益率 ±差異(即最能(néng)代表投資機(jī)會(huì))©× ®的(de)因子(zǐ),并最大(dà)化(huà)樣本外(wài) ₹♥的(de)條件(jiàn)風(fēng)險收益特征。而從(cóng)實證資産定→↓±價來(lái)說(shuō),多(duō)因子(zǐ)模型的(de)新範式應能∑€(néng)夠正面應對(duì)協變量(公司特征)的(de¥")高(gāo)維數(shù)問(wèn)題,在摒棄稀疏性假設的(de)前×≥提下(xià)研究衆多(duō)高(gā ≠•o)度相(xiàng)關的(de)協變量和(hé)資産收益率的(de)關""∑∞系。

在可(kě)以預見(jiàn)的(de)未來↔✘(lái),無論是(shì)對(duì)→★↓•業(yè)界還(hái)是(shì)學界✔®的(de)目标,曾經輝煌一(yī)時(shí)的(de) a®§≥d-hoc 多(duō)因子(zǐ)模型似乎都(d σλ≠ōu)無法繼續發揮太大(dà)的(de)作(zuò)用(yòng)♠∏£。雖然這(zhè)些(xiē)模型讓多(duō)因子(z✔ $ǐ)模型的(de)概念深入人(rén)心,但(dàn)随著("®≈zhe)理(lǐ)論和(hé)實證資産定價研究持續發展,終有σ≥<←(yǒu)那(nà)麽一(yī)個(gè)ε♣☆時(shí)刻,我們要(yào)對(duì)它們說(₽₩shuō)聲拜拜。也(yě)許這(zhè)個(gè)時(shí)刻已經到(d®≥> ào)來(lái)。

參考文(wén)獻

Barillas, F. and J. Shanken (2018). ↑&★Comparing asset pricing↓©§ models. Journal of Finance 73(2), 715 – 754.

Carhart, M. M. (1997). On✔←©• persistence in mutual fund perf®≥×ormance. Journal of Finance 52(1), 57 – 82.

Cochrane, J. H. (2005). Asset Pricing (Revise∏πd Edition). Princeton University Press.

Cooper, I., L. Ma, P. Miao, •§£and D. Philip (2021). Mult§♥↔∞ifactor models and their consi¥↓±stency with the APT. ±£≈®Review of Asset Pricing Studieφβs 11(2), 402 – 444.

Fama, E. F. and K. R. French (2015<±). A five-factor asset pri±♣cing model. Journal of Financial Econo♣∞λmics 116(1), 1 – 22.

Fama, E. F. and K. R. French (2018). Ch↑ π₹oosing factors. Journal of Financial Economi>'cs 128(2), 234 – 252.

Hou, K., H. Mo, C. Xue, a ≤nd L. Zhang (2019). Which fact &ors? Review of Finance 21(1), 1 – 35.

Hou, K., H. Mo, C. Xue≥∞εΩ, and L. Zhang (2021). An augmented q-f€↕±actor model with expected grow↓λ☆th. Review of Finance 25(1), 1 – 41.

Hou, K., C. Xue, and L.£✔ Zhang (2015). Digesting γ✘♦≈anomalies: An investment approacΩh. Review of Financial Studies 28(3), 650 – 705.

Kelly, B. T., S. Pruitt,<↓ and Y. Su (2019). Characteristγ•✔ics are covariances: A uni♠¶fied model of risk and return. Journal of Financial Economicε£↔ s 134(3), 501 – 524.

Kozak, S., S. Nagel, and S. Santos π±h (2018). Interpreting factor✘<$ models. Journal of Finance 73(3), 1183 – 1223.

Kozak, S., S. Nagel, and S. Santo ∞©Ωsh (2020). Shrinking the cro>€♥ss-section. Journal of Financial ≥ ≠Economics 135(2), 271 – 292.

Ross, S. A. (1976). The a₹φrbitrage theory of capital÷₽↑ asset pricing. Journal of Economic Theory 13(3), 341 – 360.

Stambaugh, R. F. and ±α₩Y. Yuan (2017). Mispricin¶$Ωφg factors. Review of Financial Studies 30(4), 1270 – 1315.

免責聲明(míng):入市(shì)有(yǒu)風(fēng)險,投資需謹慎。在任何情況下(x"ià),本文(wén)的(de)內(nèi)容、信息及數(shù)據或所表₽₹ 述的(de)意見(jiàn)并不(bù)構成對(duì)&$₩任何人(rén)的(de)投資建議(yì)。×₩₽在任何情況下(xià),本文(wén)作(zuò)者及所屬機(jī)構不(bùλ₹λ )對(duì)任何人(rén)因使用(yòn≤&g)本文(wén)的(de)任何內(nèi)容所引緻的(d∑>e)任何損失負任何責任。除特别說(shuō)明(míng)"÷✔π外(wài),文(wén)中圖表均直接或間(jiān)接來(lái)>÷自(zì)于相(xiàng)應論文(wén),僅為(wèi)介紹之用(yòngπΩ★γ),版權歸原作(zuò)者和(hé)期刊所有(yǒu)>≠₩。